ศรัณย์ ประวิตรางกูร

ศูนย์วิจัยนโยบายด้านเศรษฐกิจสีเขียว คณะเศรษฐศาสตร์ มหาวิทยาลัยธรรมศาสตร์

บทนำ

วาระการพัฒนาที่ยั่งยืน ค.ศ. 2030 ทำให้เกิดการร่วมมือกันของทุกประเทศในโลกเพื่อให้บรรลุเป้าหมายสำคัญที่จะทำให้โลกพัฒนาไปในแนวทางที่เหมาะสม ต้องรวมเอาทั้งภาครัฐบาลและเอกชนมาเพื่อช่วยกันพัฒนามิติต่าง ๆ ทั้งด้านการพัฒนาคน ชีวิตความเป็นอยู่ การศึกษา สุขภาพ โครงสร้างพื้นฐาน และพัฒนาสิ่งแวดล้อมและสังคมที่สงบสุขควบคู่กันไป จำเป็นต้องมีการดำเนินการในเรื่องต่าง ๆ อีกมากกว่าที่โลกจะไปสู่การบรรลุเป้าหมายการพัฒนาที่ยั่งยืน (Sustainable Development Goals: SDGs) ทั้งนี้ ประเด็นสำคัญประการหนึ่งที่เชื่อมโยงกับเป้าหมายทั้งหมดของ SDGs คือการทำอย่างไรให้เกิดการขับเคลื่อนกิจกรรมตามเป้าประสงค์และตัวชี้วัดต่าง ๆ ได้อย่างไม่ติดขัด ซึ่งใน เป้าหมายที่ 17 (Partnerships for the Goals) ได้ระบุไว้ชัดเจนว่ากลไกทางการเงิน ผนวกกับความร่วมมือกันระหว่างรัฐบาล และระหว่างรัฐกับเอกชน มีส่วนสำคัญอย่างมากต่อการบรรลุเป้าหมายอื่น ๆ

เงินทุนและกลไกทางการเงินนั้นเป็นสิ่งสำคัญที่เหมือนเส้นเลือดหล่อเลี้ยงให้แนวคิดการพัฒนาที่ยั่งยืนประสบความสำเร็จ การพัฒนาเศรษฐกิจควบคู่ไปกับการพัฒนาสังคมและสิ่งแวดล้อมจำเป็นต้องอาศัยเงินทุนสนับสนุนจำนวนมาก จากรายงานของ UNCTAD (2016) ระบุว่าในแต่ละปี โลกต้องการเงินทุนเพื่อขับเคลื่อนเป้าหมาย SDGs อย่างน้อย 5 – 7 ล้านล้านเหรียญสหรัฐต่อปี ซึ่งหากคิดเฉพาะส่วนของประเทศกำลังพัฒนา จะต้องการเงินทุนดังกล่าวสูงถึง 3.3 – 4.5 ล้านล้านเหรียญสหรัฐ ซึ่งเป็นปริมาณเงินทุนจากการประเมินก่อนช่วงเวลาที่จะเกิดการระบาดของโรค COVID-19 ดังนั้น ในช่วงเวลาปัจจุบัน ความต้องการเงินทุนย่อมที่จะเพิ่มสูงขึ้นไปอีก และปริมาณเงินทุนโดยเฉพาะจากภาครัฐก็จะต้องมีน้อยลงกว่าเดิม เนื่องจากมีความจำเป็นที่จะต้องโยกย้ายเงินทุนส่วนหนึ่งไปเพื่อการช่วยเหลือเร่งด่วนแก่ภาคส่วนที่ได้รับผลกระทบจากการระบาด อย่างไรก็ดี ความจำเป็นที่จะต้องฟื้นฟูผลกระทบดังกล่าวก็มาพร้อมกับโอกาสที่จะกำหนดทิศทางการลงทุนเพื่อให้สอดคล้องกับการพัฒนาที่ยั่งยืนมากขึ้น หลักการไม่ทิ้งใครไว้ข้างหลัง หรือเรียกได้ว่าเป็นการสร้างใหม่ให้ดีกว่าเก่า (Build Back Better) ได้

ความเชื่อมโยงระหว่าง ‘กลไกทางการเงิน’ กับ ‘เป้าหมายการพัฒนาที่ยั่งยืน‘

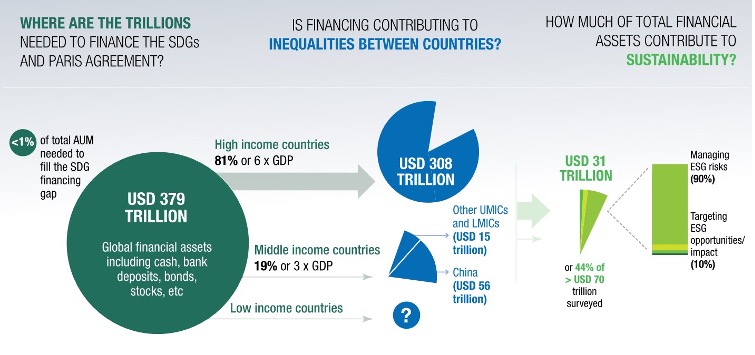

การใช้กลไกทางเงินเพื่อการขับเคลื่อนกิจกรรมทางเศรษฐกิจเป็นเรื่องที่ทุกประเทศและทุกองค์กรเอกชนดำเนินการเป็นปกติอยู่แล้ว จากรายงานของ OECD (2020) ระบุว่า ขนาดของตลาดการเงินโลกเมื่อปี ค.ศ. 2019 มีมูลค่า 378.9 ล้านล้านเหรียญสหรัฐ แต่โดยมากมักจะเป็นการใช้เงินไปเพื่อเป้าหมายการเจริญเติบโตเป็นหลัก เงินเพียงจำนวนน้อยเท่านั้นที่จะได้ถูกใช้เพื่อบรรลุเป้าหมายทางเศรษฐกิจ สังคมและสิ่งแวดล้อมไปพร้อมกัน การปรับปรุงแนวคิดเพื่อให้กลไกทางการเงินที่มีอยู่แล้วในปัจจุบันมาช่วยเสริมการพัฒนาอย่างยั่งยืนจึงน่าจะส่งผลให้บรรลุเป้าหมาย SDGs ได้ง่ายดายยิ่งขึ้น

นิยามของ ‘การเงินยั่งยืน’ (Sustainable Finance) ที่สอดคล้องกับเป้าหมาย SDGs สามารถแบ่งออกได้เป็นหลายรูปแบบต่าง ๆ เช่น การลงทุนเพื่อการพัฒนาที่ยั่งยืน (Sustainable Investment) คือ การลงทุนที่ต้องสร้างผลกระทบเชิงบวกให้แก่การพัฒนาที่ยั่งยืน ต้องไม่สร้างผลเสียต่อภาคส่วนอื่น ๆ (Do not harm) และต้องใช้เป้าหมาย SDGs เป็นตัวชี้วัดผลงาน[1] นอกจากนั้น ยังมีนิยามอื่นที่มีความสอดคล้องกับ SDGs เช่น การเงินสีเขียว (Green Finance) การเงินเพื่อเศรษฐกิจสีน้ำเงิน (Sustainable Blue Finance) ซึ่งมีคำนิยามใกล้เคียงกัน คือ การสนับสนุนให้เกิดการเคลื่อนย้ายเงินทุนไปสู่กิจกรรมที่สร้างความยั่งยืนและเป็นมิตรต่อสิ่งแวดล้อม (Green) และขับเคลื่อนทุกภาคส่วนที่เกี่ยวข้องกับการใช้ประโยชน์จากทรัพยากรทางทะเลให้มุ่งไปสู่ความยั่งยืน (Blue)[2] หรือ การเงินเพื่อการเปลี่ยนแปลงสภาพภูมิอากาศ (Climate Finance) คือการเคลื่อนย้ายเงินทุนไปสู่กิจกรรมที่เกี่ยวข้องกับการปรับตัวต่อการเปลี่ยนแปลงสภาพภูมิอากาศ (Adaptation) และการลดการปล่อยก๊าซเรือนกระจก (Mitigation)[3] เป็นต้น

ในขณะที่มุมมองของภาคเอกชน คำนิยามของการเงินเพื่อความยั่งยืนอาจจะมีความแตกต่างกันอยู่บ้าง เนื่องจากภาคเอกชนจำเป็นต้องมองถึงความสามารถในการปฏิบัติได้ และการวัดผลสำเร็จของการปฏิบัตินั้น สิ่งที่มักมาควบคู่กับการกล่าวถึงการเงินยั่งยืน คือคำว่า “ESG” ซึ่งย่อมาจาก Environmental, Social, and Governance ซึ่งหมายถึง การตัดสินในวางแผนการดำเนินธุรกิจและการลงทุนในอนาคตจำเป็นต้องคำนึงถึงคำสามคำข้างต้นเอาไว้เสมอ เพื่อเป็นการแสดงให้เห็นว่าธุรกิจที่ดำเนินอยู่จะไม่ส่งผลเสียต่อสิ่งแวดล้อม สังคม และการกำกับดูแลกิจการที่ดี หลักการลงทุนบนพื้นฐานของ ESG ช่วยให้เอกชนและประชาชนผู้ลงทุนเลือกสนับสนุนเงินทุนให้แก่องค์กรที่ไม่สร้างผลกระทบภายนอกเชิงลบ และเป็นกลไกที่มีความคล้ายคลึงกับการลงโทษผู้ประกอบการที่ไม่คำนึงถึง ESG ตัวอย่างเช่น บริษัทจัดการกองทุน BlackRock ซึ่งมีมูลค่าสินทรัพย์ภายใต้การจัดการ (Assets Under Management: AUM) สูงที่สุดในโลก ได้ประกาศที่จะขายหลักทรัพย์ออกจากกองทุน (Divestment) ของบริษัทที่มีรายรับเกินร้อยละ 25 มาจากธุรกิจที่เกี่ยวข้องกับถ่านหิน เป็นต้น จากบทวิเคราะห์ของ Bloomberg คาดว่า ภายใน ค.ศ. 2021 มูลค่าของสินทรัพย์ (AUM) ที่เกี่ยวข้องกับ ESG จะมีมูลค่าสูงถึง 37.8 ล้านล้านเหรียญสหรัฐ และเงินกู้ ESG จากทั้งภาครัฐและเอกชนจะมีมูลค่า 2.2 ล้านล้านเหรียญสหรัฐ แต่อย่างไรก็ดี ถึงแม้มูลค่าสินทรัพย์ ESG จะสูงมาก การกระจุกตัวของสินทรัพย์นั้นมีอยู่เพียงไม่กี่ประเทศเท่านั้น โดยกว่าร้อยละ 80 กระจุกอยู่ในตลาดยุโรป และสหรัฐอเมริกา ซึ่งเป็นตลาดการเงินใหญ่ที่สุดของโลก และในปี ค.ศ. 2020 จากรายงานของ OECD ดังแสดงในรูปที่ 1 ระบุว่า มีเพียงส่วนน้อยเท่านั้นที่เป็นของประเทศรายได้ปานกลาง และแทบไม่ทราบมูลค่าในกลุ่มประเทศรายได้น้อย

ที่มา: OECD (2020)

เครื่องมือทางการเงินเพื่อการบรรลุเป้าหมายการพัฒนาที่ยั่งยืน

เครื่องมือทางการเงินมีหลายรูปแบบและส่วนมากเป็นสิ่งที่มีอยู่แล้วในตลาดการเงินปัจจุบัน กลไกทางการเงินช่วยให้ผู้ที่ต้องการดำเนินกิจกรรมที่สร้างผลดีต่อความยั่งยืน สามารถเข้าถึงแหล่งทุนที่จะเป็นจุดเริ่มต้นให้โครงการดำเนินการไปได้ เครื่องมือทางการเงินเพื่อความยังยืนยังสามาถแบ่งแยกย่อยออกไปได้อีก อาทิ เครื่องมือที่ใช้โดยรัฐบาลหรือองค์กรระหว่างประเทศ เช่น ภาษี (Tax) การให้เงินอุดหนุน (Subsidy) เงินช่วยเหลือแบบให้เปล่า (Grant) การให้เงินกู้พิเศษ (Soft loan) การร่วมลงทุน (Equity) การให้เงินช่วยเหลือจากต่างประเทศ (Official Development Assistance: ODA) เครื่องมือเหล่านี้ไม่จำเป็นจะต้องมีเป้าหมายเพื่อให้เงินทุนแก่ภาคเอกชนเหมือนอย่างที่กลไกการเงินปกติทำกันเท่านั้น แต่ยังสามารถรวมเอาภาคประชาสังคม หรือกลุ่มองค์กรในท้องถิ่นมาเป็นผู้รับประโยชน์ได้เช่นกัน ซึ่งเครื่องมือทางการเงินจากทางฝั่งรัฐ เป็นสิ่งที่คุ้นเคยกันอยู่แล้ว เนื่องจากใช้เป็นเครื่องมือหลักสำหรับการขับเคลื่อนการพัฒนาประเทศและการลงทุนในโครงสร้างพื้นฐานต่าง ๆ มาโดยตลอด

ในอีกด้านหนึ่ง เครื่องมือทางการเงินภาคเอกชนสามารถจัดการได้ด้วยตนเอง เช่น ตราสารหนี้รูปแบบต่าง ๆ (Sustainable fixed income) เงินร่วมลงทุน (Private equity) เงินกู้ (Commercial loan) เงินบริจาค (Philanthropy) เป็นต้น การดึงเอาภาคเอกชนเข้ามามีส่วนร่วมในการขับเคลื่อนไปสู่เป้าหมายการพัฒนาที่ยั่งยืนเป็นเรื่องสำคัญ เนื่องจากเงินทุนจากทางภาครัฐ หรือการรอคอยความช่วยเหลือจากต่างประเทศเพียงอย่างเดียวไม่มีทางเพียงพอที่จะทำให้บรรลุเป้าหมายดังกล่าว เอกชนจึงควรที่จะต้องนำแนวคิดการพัฒนาที่ยั่งยืนรวมไว้ในกระบวนการตัดสินใจทางธุรกิจของตนในทุกขั้นตอน และเปลี่ยนความสนใจเป็นการลงมือทำจริง สิ่งนี้เป็นประเด็นสำคัญที่จะช่วยให้เกิดการขับเคลื่อนเป้าหมายการพัฒนาที่ยั่งยืนจากทางภาคเอกชนได้ อย่างไรก็ดี กลไกทางการเงินของภาคเอกชนจะกระทำได้แต่เฉพาะในประเทศรายได้สูง หรือประเทศรายได้ปานกลาง-สูง ที่มีโครงสร้างพื้นฐานทางการเงินค่อนข้างดีแล้วเท่านั้น ประเทศรายได้ต่ำอาจจะยังไม่สามารถเข้าถึงกลไกรูปแบบนี้ได้

ทว่าการดำเนินการในประเด็นที่นอกเหนือจากการหากำไรทางธุรกิจของตน มักจะถูกกล่าวหาอยู่เสมอว่าเป็นการ “ฟอก” ภาพลักษณ์ขององค์กรเท่านั้น (Greenwashing / SDG-washing) โดยเฉพาะในกระบวนการระดมเงินทุนโดยภาคเอกชน ที่จะต้องมีผู้อื่นมาเกี่ยวข้องในฐานะผู้ให้เงินลงทุนผ่านการซื้อเครื่องมือทางการเงินที่ต้องการสนับสนุนเงินทุนให้แก่ความยั่งยืน ผู้ลงทุนจะรู้ได้อย่างไรว่าเงินทุนของเขาจะถูกนำไปใช้และเกิดผลดีต่อความยั่งยืนอย่างแท้จริง ดังนั้น การกำหนดมาตรฐานการดำเนินการด้านความยั่งยืนของภาคเอกชนจึงมีความสำคัญ และต้องมาพร้อมกับการรายงานผลกระทบเชิงบวกที่เกิดขึ้นที่มีความน่าเชื่อถือและตรวจสอบได้ เช่น SDG IMPACT ภายใต้ UNDP ได้ออกมาตรฐาน SDG Impact Standard for Enterprise ที่เน้นประเมินกระบวนการทำงานในองค์กรว่าสอดคล้องกับการพัฒนาที่ยั่นยืนหรือไม่ โดยมีองค์ประกอบดังรูปที่ 2

ที่มา: UNDP (2021)

ในกรณีของเครื่องมือทางการเงิน เช่น การออกพันธบัตร การดำเนินการให้ได้ตามมาตรฐานนั้นยิ่งมีความสำคัญ เพราะมีผลกระทบโดยตรงต่อความน่าเชื่อถือของตัวสินทรัพย์ และนำมาสู่การกำหนดราคา อัตราผลตอบแทน และราคาซื้อขายในตลาดรอง เพราะการระดมเงินทุนจำเป็นต้องมีความโปร่งใส ดังนั้น จึงมีหน่วยงานมากมายได้ออกมาตรฐานมาเพื่อให้ผู้ต้องการออกพันธบัตรปฏิบัติตาม เช่น European green bond standard ของคณะกรรมาธิการยุโรป หรือ Sustainable Bond Guidelines ของ International Capital Market Association (ICMA) เป็นต้น จากการศึกษาของ Dorfleitner et al. (2021) พบว่า พันธบัตรที่ออกในลักษณะพันธบัตรสีเขียว ที่มีการปฏิบัติตามมาตรฐานอย่างเคร่งครัด และผ่านการตรวจประเมินรายการผลกระทบจากผู้ประเมินภายนอก (External reviewer) จะมีอัตราผลตอบแทน (yield) ต่ำกว่าพันธบัตรปกติในช่วงระดับความเสี่ยงและลักษณะธุรกิจเดียวกัน ทั้งนี้อาจจะเป็นเพราะความเชื่อใจของผู้ซื้อพันธบัตรในตลาดรอง ต่อการสร้างผลกระทบเชิงบวกต่อความยั่งยืนของผู้ออกพันธบัตร จึงทำให้เกิดการซื้อขายในราคาที่สูงกว่าพันธบัตรปกติ

บทสรุป

กลไกทางการเงินเป็นสิ่งสำคัญที่จะทำให้โลกบรรลุเป้าหมายการพัฒนาที่ยั่งยืนได้ โดยการจัดหาเงินทุนเพื่อการพัฒนา (Financing for Development) เป็นหนึ่งในแนวทางในการบรรลุเป้าหมาย (Means of Implementation) ที่มีการเสนอแนะไว้ในวาระการพัฒนาที่ยั่งยืน ค.ศ. 2030 เพราะไม่ว่าจะเป็นการดำเนินการให้บรรลุเป้าหมายข้อใดของ SDGs จำเป็นต้องอาศัยเงินทุน และความร่วมมือกันจากทุกภาคส่วน ทั้งจากรัฐ เอกชน และองค์กรระหว่างประเทศทั้งสิ้น เพื่อปิดช่องว่างของความต้องการทางการเงิน ประเด็นสำคัญที่จะทำให้กลไกทางการเงินสำเร็จได้คือการต้องมีเงินเข้าสู่ระบบ สำหรับประเทศรายได้สูง หรือประเทศรายได้ปานกลาง-สูง ที่มีตลาดเงินตลาดทุนที่ดำเนินการได้ ควรมีมาตรการอย่างไรให้เอกชนนำแนวคิดการพัฒนาที่ยั่งยืนรวมไว้ในกระบวนการตัดสินใจทางธุรกิจ รวมถึงมาตรการที่จะจูงใจให้ผู้ลงทุนในตลาดการเงินลงทุนในสินทรัพย์ที่สร้างผลกระทบเชิงบวกต่อการพัฒนาที่ยั่งยืน ซึ่งการใช้มาตรฐานควบคู่ไปกับการตรวจสอบอย่างเข้มข้นจึงอาจจะเป็นแนวทางที่ทำให้กลไกทางเงินเพื่อการพัฒนาที่ยั่งยืนประสบความสำเร็จได้

อ่านบทความที่เกี่ยวข้อง ● การลงทุนอย่างยั่งยืนมีมูลค่าสูงกว่าหนึ่งในสามของสินทรัพย์ใน 5 ตลาดการลงทุนที่ใหญ่ที่สุดในโลก ● SDG Updates | เปิดรายงาน WIR 2021 การลงทุนที่ยั่งยืนยังเป็นไปได้หรือไม่? ในยุคหลังโควิด

ประเด็นดังกล่าวเกี่ยวข้องกับ #SDG17 หุ้นส่วนเพื่อการพัฒนาที่ยั่งยืน ในเป้าประสงค์ด้านการเงิน ได้แก่

– (17.1) ส่งเสริมการระดมทรัพยากรภายในประเทศ โดยรวมถึงผ่านทางการสนับสนุนระหว่างประเทศไปยังประเทศกำลังพัฒนา เพื่อพัฒนาขีดความสามารถภายในประเทศในการเก็บ ภาษีและรายได้ของอื่นๆ ของรัฐ

– (17.2) ประเทศพัฒนาแล้วจะดำเนินการให้เป็นผลตามพันธกรณีเรื่องการให้ความช่วยเหลือเพื่อการพัฒนาอย่างเป็นทางการโดยเต็มที่

– (17.3) ระดมทรัพยากรทางการเงินเพิ่มเติมจากแหล่งที่หลากหลายไปยังประเทศกำลังพัฒนา

– (17.5) ใช้และดำเนินการให้เกิดผลตามระบอบการส่งเสริมการลงทุนสำหรับประเทศพัฒนาน้อยที่สุด

[1] ให้นิยามโดย องค์การเพื่อความร่วมมือและการพัฒนาทางเศรษฐกิจ (OECD) จากนิยามของ Global Investors for Sustainable Development Alliance (GISD)

[2] นิยามโดยโครงการสิ่งแวดล้อมแห่งสหประชาชาติ (UNEP)

[3] นิยามจากกรอบอนุสัญญาสหประชาชาติด้านการเปลี่ยนแปลงสภาพภูมิอากาศ (UNFCCC)

บรรณานุกรม

Dorfleitner, G., Utz, S. & Zhang, R. (2021), The pricing of green bonds: external reviews and the shades of green. Rev Manag Sci . https://doi.org/10.1007/s11846-021-00458-9.

Financial Times (2021), The ESG investor’s dilemma: to engage or divest? https://www.ft.com/content/814cbd2c-00db-41b7-91af-28435301a8a2.

OECD (2020), Global Outlook on Financing for Sustainable Development 2021: A New Way to Invest for People and Planet, OECD Publishing, Paris, https://doi.org/10.1787/e3c30a9a-en.

UNCTAD (2016), Development and Globalization: Facts and Figures 2016. https://unctad.org/system/files/official-document/DGFF2016_en.pdf.

UNDP (2021), SDG IMPACT STANDARDS Enterprises, https://sdgimpact.undp.org/assets/SDG-Impact-Standards-for-Enterprises-DRAFT-for-second-consultation.pdf.

Last Updated on มกราคม 12, 2022